最近,房贷利率的变动成了我生活中的一大关注点。作为一名购房者,我一直密切关注着市场的动态。短短一个月内,房贷利率已经两次上调,这让我不得不重新审视自己的购房计划。

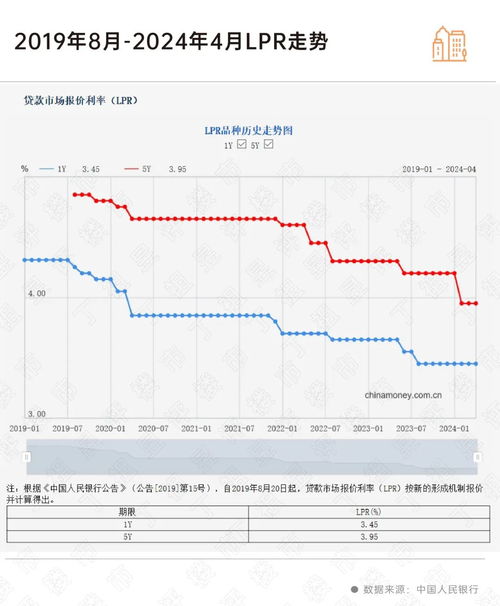

11月初,我还在为能够享受到较低的房贷利率而感到庆幸。当时,首套房贷利率一度低至2.9%,甚至低于公积金贷款利率2.85%。然而,好景不长,11月8日,银行首次上调了房贷利率,紧接着在11月中旬,再次上调。现在,浙江省个人住房贷款利率已经不低于3.1%,而在广州、杭州、南京等地,首套房贷利率也普遍上调至3.00%及以上。

作为一名普通购房者,我不禁要问:为什么银行如此急于上调房贷利率?

一、市场变化与风险定价

根据多位银行客户经理的反馈,这次房贷利率的上调主要是出于市场变化和风险定价的考虑。今年以来,全球经济形势复杂多变,国际局势动荡,黄金价格波动较大,投资风险显著提升。在这种背景下,银行需要通过调整房贷利率来应对市场的不确定性,确保自身的资金安全。

以杭州为例,首套房贷利率一度下调至2.9%,但随着市场情况的变化,银行不得不重新评估风险,最终将利率上调至3.0%。同样,在广州、佛山、长沙、武汉、南京等地,银行也纷纷跟进,将首套房贷利率上调至3.00%及以上。这一系列调整的背后,是银行对市场风险的重新评估。

二、商贷与公积金贷款利率“倒挂”现象

另一个值得关注的现象是,商贷与公积金贷款利率之间的“倒挂”问题。此前,商贷利率一度低于公积金贷款利率,导致两者之间的差距缩小。这种现象不仅影响了公积金贷款的吸引力,也让银行感到压力。为了维持公积金贷款的优势,银行决定上调商贷利率,确保两者之间保持一定的差距。

据媒体报道,早在11月6日,广东省人民政府新闻办公室官方微信“广东发布”就发文表示,多家银行及按揭中介确认,自11月7日起广州地区主要商业银行统一调整房贷利率,各家银行商业房贷利率最低不得低于3%。这一举措旨在避免商贷利率过低,影响公积金贷款的市场地位。

三、存量房贷利率调整后的“反常”现象

除了新申请的房贷,存量房贷利率的调整也引发了广泛关注。许多借款人反映,存量房贷利率下调后,他们的月供反而增加了。例如,北京的唐女士每月3日还款,10月25日房贷利率下调后,她的月供却没有减少,反而出现了上涨的情况。类似的情况在其他城市也有发生。

经过调查,我发现这是由于“分段计息”所致。在利率调整前,借款人的月供是按照旧利率计算的,而调整后的月供则是按照新利率计算的。因此,尽管利率下调了,但由于计息方式的不同,月供金额可能会出现暂时的波动。银行方面解释称,这是正常的计息方式,不会影响长期的还款总额。

四、购房者的心态变化

作为购房者,面对连续上调的房贷利率,我的心态也发生了变化。原本以为可以在较低的利率下轻松购房,但现在看来,购房成本又增加了。尤其是对于像我这样的刚需购房者来说,利率的每一次上调都意味着更多的经济压力。

不过,我也意识到,银行的决策并非毫无依据。在全球经济不确定性增加的情况下,银行需要通过调整利率来应对风险,确保金融系统的稳定。作为普通购房者,我们只能接受这一现实,并根据自身情况做出合理的购房决策。

五、未来展望

未来,房贷利率是否会继续上调,仍然是一个未知数。但从目前的趋势来看,银行似乎并不急于进一步上调利率。毕竟,过高的利率可能会抑制购房需求,影响房地产市场的健康发展。因此,我认为短期内房贷利率可能会保持相对稳定,不会再有大幅波动。

作为一名购房者,我将继续关注市场的动态,做好充分的准备。无论利率如何变化,我都希望能够找到最适合自己的购房方案,实现安居乐业的梦想。

发表评论 取消回复