在这个数字化时代,互联网平台经济蓬勃发展,成为推动经济增长的新引擎。然而,随之而来的是税收监管的挑战。最近,国家税务总局发布了一项重要通知——《互联网平台企业涉税信息报送规定(征求意见稿)》,引起了广泛关注。

作为一名普通市民,我对此事深有感触。过去几年,网络主播偷逃税事件频发,给社会带来了不良影响。税务部门之前曝光的一些案件让我意识到,网络主播利用信息不对称这一漏洞,采取各种手段偷逃税款,这不仅损害了国家利益,也破坏了公平竞争的市场环境。

网络主播偷逃税的主要手段

根据专家施正文的解释,网络主播的收入来源多样,交易方式复杂,这些特点使得税务监管难度加大。具体来说,网络主播可能通过以下几种方式进行偷逃税:

- 虚报收入:隐瞒实际收入,只申报部分收入,以减少应纳税额。

- 虚构成本:编造虚假的成本和费用,夸大支出,从而降低应纳税所得额。

- 转移利润:将收入转移到低税率地区或个人账户,规避高额税负。

- 利用关联方交易:与关联公司进行不合理的关联交易,操纵利润分配。

这些行为严重扰乱了税收秩序,损害了其他依法纳税人的权益。因此,加强税收监管迫在眉睫。

加强税收监管的重要性

无论是企业还是个人,只要符合纳税条件,都应当按照法律规定履行纳税义务。网络主播偷逃税的行为不仅违反了法律法规,还破坏了社会公平正义。《中华人民共和国税收征收管理法》明确规定,税务部门有权依法追缴偷逃的税款、加收滞纳金,并根据情节轻重处以相应罚款。

近年来,税务部门加大了对网络主播偷逃税行为的查处力度。继11月依法查处并公布了3起典型的网络主播偷税案件后,近期又曝光了2起类似案件,再次引起公众对平台经济税收监管的关注。多名专家表示,当前平台经济发展态势良好,但其产业特性也给常态化税收监管带来了巨大挑战。

国际经验借鉴

国际上主要国家的经验表明,建立网络交易涉税信息报送规定是加强平台经济税收征管的重要举措。例如,美国建立了第三方涉税信息采集报告制度和税务信息披露制度;法国在《法国共享经济税收法案》中增加了平台企业定期向税务机关报送交易信息的规定;OECD出台了《平台运营商涉税信息报告框架》,为各国提供了参考。

我国的应对措施

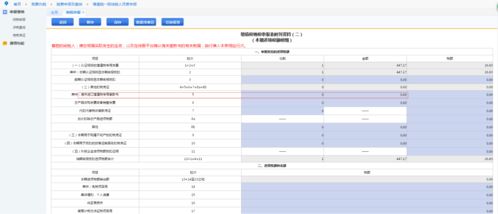

为了有效遏制虚假申报、偷逃税行为,我国也在积极探索适合国情的解决方案。此次发布的《互联网平台企业涉税信息报送规定(征求意见稿)》就是一个重要的尝试。该规定要求互联网平台企业定期向税务机关报送相关交易信息,确保税务部门能够及时掌握平台经济的真实运营情况,从而提高税收征管效率。

此外,相关部门还呼吁AI厂商重视大模型信息透明度问题,加强可解释性研究,提供相关的政策文件和规则,建立线上平台回应公众的关切,以此更好地理解模型的决策过程和行为,增加用户信任度,并及时发现潜在的安全风险。

纳税信用体系建设

纳税信用是社会信用体系的重要组成部分,随着纳税信用增值化应用场景不断拓展,“守信激励、失信惩戒”已成为社会共识。各地税务局纷纷开展纳税信用培优行动,全力打造“成效更加显著、企业更加有感”的税收营商环境,助力广大经营主体健康发展。

总结

总之,遏制虚假申报、偷逃税行为,加强互联网平台企业的税收监管,对于维护税收公平、促进平台经济健康发展具有重要意义。作为普通市民,我们应当积极配合税务部门的工作,共同营造一个诚信、公平的税收环境。

发表评论 取消回复